陆金所回港二次上市

出品|达摩财经

中概股回归潮持续,平安集团旗下的又一金融科技公司要回港二次上市。

4月11日,港交所官网披露,陆金所控股已经通过聆讯,将以介绍上市方式登陆港交所主板,并于4月14日正式挂牌交易。

2020年10月,陆金所登陆纽交所,发行价为13.5美元,募资23.63亿美元,但上市当天即惨遭“破发”。此后股价有所回升,最高达到17.23美元。只是好景不长,触及高点后股价节节下滑。截至4月12日收盘,股价为1.98美元,距离高点折让约九成,最新市值45亿美元。

在美股市场因各种原因表现不佳的陆金所,回归港股后能否提升估值水平?

介绍上市

陆金所本次回港,与此前同样回归港股的贝壳、蔚来一样,采用的是介绍上市的模式。

这种模式的好处是,速度快、没有承销环节,审核口径也相对宽松。但是,这种模式上市不涉及新股发售,无定价参考,且上市公司在六个月后才可以进行再融资,控股股东也有六个月的持股锁定。由此可能导致上市初期,交易量偏低,容易引发股价异动。

在陆金所之前,同属于平安集团旗下的金融壹账通也是通过介绍的方式实现了回港二次上市。上市之初,金融壹账通在美股和港股市场都有短期大幅上涨,但股价很快回落。

目前,平安集团通过平安保险持有陆金所41.4%股份,“平安系”高管及前关联人窦文伟等控制的公司Tun Kung持股28.3%。

以P2P起家的陆金所,曾被认为是可以和蚂蚁集团相抗衡的金融技术创新的代表。依托“平安系”金融生态优势,陆金所一度成为国内最大的P2P平台。

国内P2P整顿潮开始后,陆金所逐渐转型,到2020年登陆美股时,主要业务已经变为零售信贷和财富管理,也就是放贷和卖理财产品。

陆金所的放贷业务分为表内和表外两种,前者赚取利差,后者则是为银行或者其他金融机构充当中介。陆金所将表外贷款相关的收入和卖理财产品的收入都归为基于技术平台的收入。

展开全文

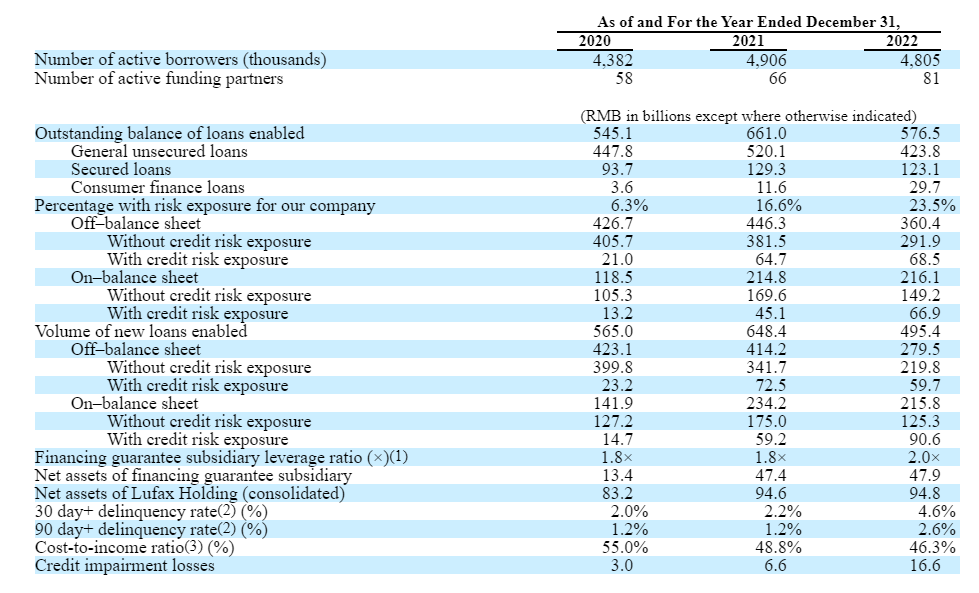

最近几年,陆金所的重心逐渐向赚取利息收入的表内倾斜。2020年至2022年,陆金所的净利息收入占比分别为77.5亿元、141.74亿元和189.81亿元,在总营收中占比分别为14.9%、22.9%和32.7%。同期担保收入分别为6.02亿元、43.7亿元和73.73亿元,在收入中占比分别为1.2%、7.1%和12.7%。

相对应的,陆金所包含表外贷款的技术平台收入逐渐下降。2020年至2022年,这部分收入分别为412.22亿元、382.94亿元和292.18亿元,占营收比为79.2%、61.9%和50.3%。

值得注意的是,陆金所放弃P2P业务后,被视为第二增长曲线的财富管理业务,表现并不令人满意。2020年至2022年,陆金所包括资管计划、公募基金投资、信托计划等在内的投资收入,分别为9.4亿元、11.52亿元和13.06亿元,虽然处于增长态势,但在总营收中占比最高时不过2.2%,对业绩影响不大。

业绩承压

上市之后,面对监管和宏观环境的双重压力,陆金所的业绩表现不尽如人意。

2020年至2022年,陆金所营收分别为520.05亿元、618.35亿元和581.16亿元;同期净利润分别为122.8亿元、167.1亿元和87.75亿元。

2022年陆金所业绩的大幅下滑,主要在于第四季度。2022年前三季度,陆金所营收457.97亿元,与上年基本持平,净利润95.81亿元,同比下滑30.63%。2022年第四季度,陆金所营收123.18亿元,同比下降22.2%,同时由盈转亏,净亏损8.06亿元,这是陆金所自2019年后首度出现季度亏损。

2022年第四季度业绩大幅下滑,是由于陆金所收支都出现了问题。作为主要收入来源的新增贷款,在2022年第四季度只有778亿元,同比下降近五成。同期陆金所总费用为129亿元,同比增加12.4%。

招股书中,陆金所号称自己的使命是为小微企业主提供普惠型产品和服务。截至2022年底,陆金所已经为国内约660万名小微企业主提供服务。但在陆金所经营过程中,其提供的产品和服务可提不上“普惠”。

截至2022年底,陆金所的一般无抵押贷款、有抵押贷款、消费金融贷款的年化利率分别为21.1%、15.7%和20.6%,这已经远超银行的贷款成本,且接近金融机构借款利率司法保护上限24%。

高额的贷款利息,也催生了陆金所重销售、重催收的现象。截至2022年底,陆金所直销团队从三季末的5.8万人减少至4.63万人,仍是占比最高的部分。招股书还透露,截至2022年三季末,陆金所有超过一万名的贷后服务人员。

陆金所业务放贷业务利率较高的另一面是,潜在风险也相应增加。2020年至2022年,陆金所信用减值损失分别为30.35亿元、66.44亿元和 165.5亿元,在营收中占比分别为5.8%、10.7%和28.5%。信用减值相比上年增加约100亿元,这也是陆金所2022年业绩出现大幅下滑的主要原因。

事实上,陆金所的逾期率已经处于攀升中。2022年,陆金所贷款余额中,30天以上逾期率为4.6%,比2021年增加了2.4个百分点,比2020年增加了2.6个百分点;90天以上逾期率为2.6%,同比增加1.4个百分点。

值得注意的是,截至2022年末,陆金所放出的贷款余额为5765亿元,其中表外贷款占比约62.52%。换句话说,其业绩报表并未不能完全表现出目前面临的风险,如果市场信用环境恶化,其表外敞口风险将会加大。

评论